Aufspaltung statt Fusion

Viele Jahre lang wurden große börsennotierte Unternehmen durch Fusionen noch größer. Das hat sich geändert – seit den frühen 2000er Jahren gibt es weltweit immer mehr Unternehmensaufspaltungen. Die Kapitalmärkte honorieren dies mit überdurchschnittlichen Kursentwicklungen.

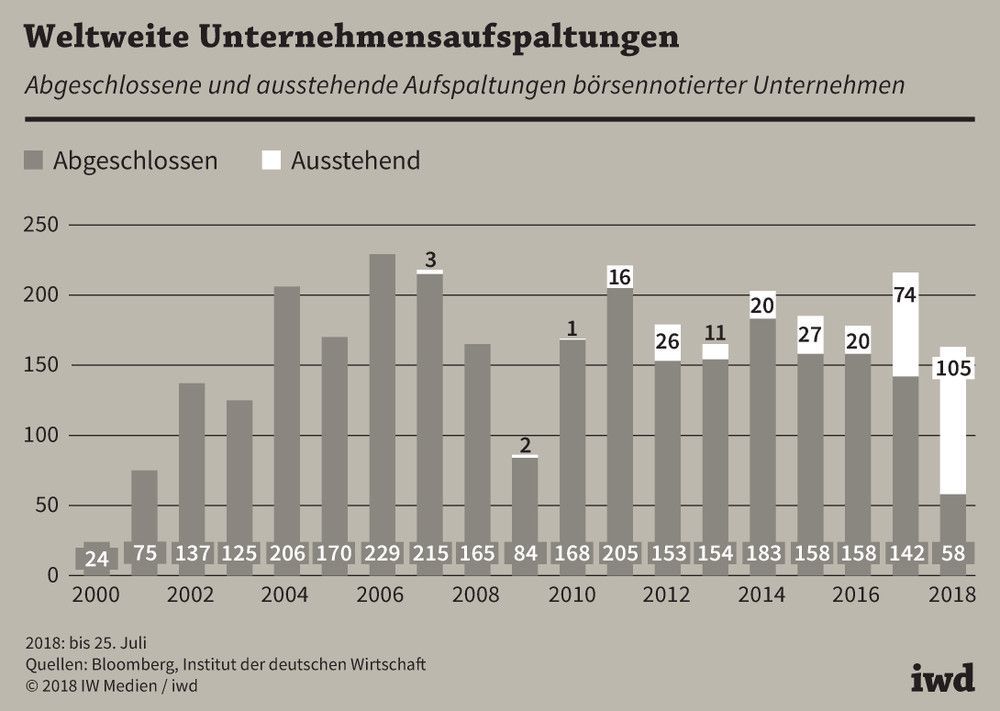

- Noch Anfang der 2000er Jahre waren Aufspaltungen börsennotierter Unternehmen relativ selten, inzwischen sind es weltweit meist zwischen 150 und 200 pro Jahr. Treibende Kraft sind oft sogenannte aktivistische Aktionäre wie Hedgefonds.

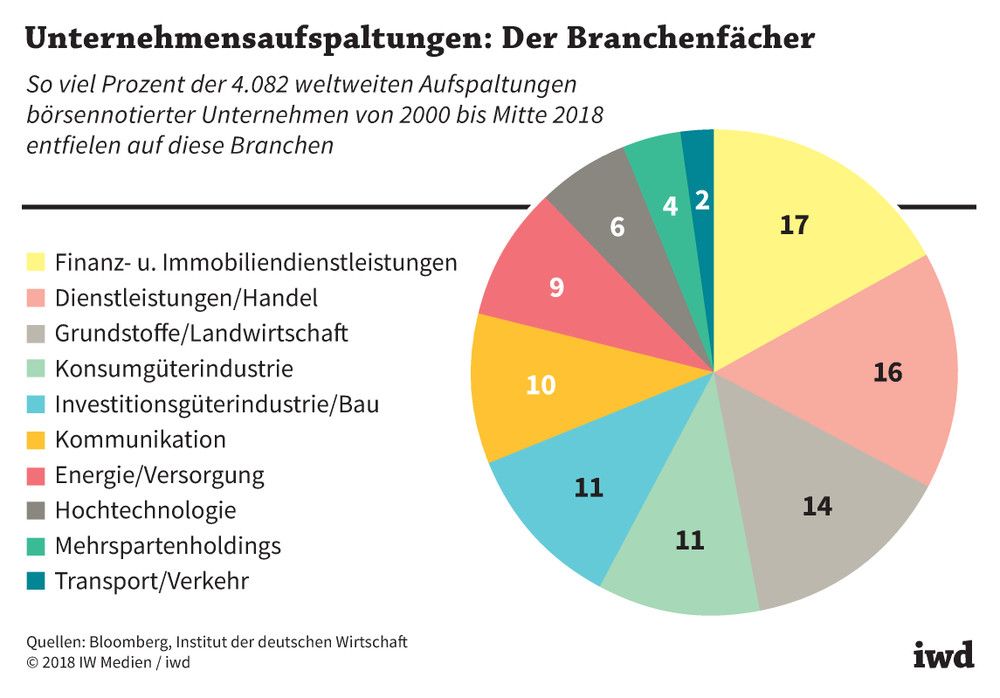

- Von den knapp 4.100 Aufspaltungen seit dem Jahr 2000 betreffen rund 17 Prozent die Branche der Finanz- und Immobiliendienstleistungen.

- Abspaltungen von Unternehmensteilen steigern oft den gemeinsamen Börsenwert von Mutter- und Tochterunternehmen.

Aus eins mach zwei: Ende September teilte der bereits seit Jahren kriselnde Industrieriese thyssenkrupp mit, den Konzern in zwei eigenständige, börsennotierte Unternehmen aufzuspalten: in die thyssenkrupp Materials AG mit knapp 40.000 Mitarbeitern und18 Milliarden Euro Umsatz sowie in die thyssenkrupp Industrials AG mit 90.000 Beschäftigten und 16 Milliarden Euro Umsatz. Die Anteilseigner sollen nach der Aufspaltung an beiden Unternehmen beteiligt sein.

Werden diese Pläne umgesetzt, handelt es sich um ein typisches Spin-off, und diese Abspaltungen haben, zusammen mit den sogenannten Split-offs und Carve-outs (Kasten), seit dem Jahr 2000 weltweit stark zugenommen.

Zwar gibt es keine offizielle Statistik zu Unternehmensaufspaltungen, die Analyse entsprechender Börsennachrichten zeigt aber einen eindeutigen Trend (Grafik):

Im Jahr 2000 wurden weltweit gerade einmal 24 Unternehmensaufspaltungen gezählt – bis auf das Rezessionsjahr 2009 sind es seitdem meist zwischen 150 und 200 Fälle pro Jahr.

Die anders erfassten, insgesamt knapp 4.100 Unternehmensaufspaltungen seit der Jahrtausendwende betreffen nahezu alle Wirtschaftszweige, allerdings mit recht unterschiedlicher Gewichtung (siehe Grafik):

Allein knapp 700 Fälle – rund 17 Prozent aller Unternehmensaufspaltungen – gehen auf das Konto der Finanz- und Immobiliendienstleistungen.

Die Börse ist die treibende Kraft

Ein Teil der Aufspaltungen ist aber nicht ausschließlich auf die strategische Entscheidung des Managements zurückzuführen, sondern geht von sogenannten aktivistischen Aktionären aus – dazu zählen zum Beispiel Hedgefonds. Sie sind mit der Kursentwicklung des Unternehmens, an dem sie beteiligt sind, nicht zufrieden und erwarten von der eigenständigen Börsennotierung eines Geschäftsbereichs, den sie für unterbewertet halten, steigende Kurse und Dividenden.

Auch bei der Aufspaltung von thyssenkrupp drängten aktivistische Aktionäre schon länger auf eine Umstrukturierung.

Die anvisierten Kurssteigerungen sind durchaus realistisch, denn tatsächlich werden Mischkonzerne und Holdings an der Börse üblicherweise mit einem Abschlag gehandelt – frei nach dem Motto: Das Ganze ist weniger wert als die Summe seiner Teile.

Mischkonzerne und Holdings werden an der Börse üblicherweise mit einem Abschlag gehandelt – frei nach dem Motto: Das Ganze ist weniger wert als die Summe seiner Teile.

Zwei prominente Beispiele dafür sind Daimler und VW. Die beiden deutschen Autobauer werden an der Börse ähnlich bewertet wie vergleichbar große und profitable reine Pkw-Hersteller – sprich, ihre jeweiligen Lkw-Sparten schlagen sich nicht in einem entsprechenden Mehrwert für die Aktionäre nieder. Volkswagen plant deshalb selbst einen Spin-off für das Frühjahr 2019: Dann soll die Traton Group, eine 100-prozentige VW-Tochter, mit ihren Marken MAN, Scania, Volkswagen Caminhões e Ônibus und RIO an die Börse gehen.

Es scheinen also tatsächlich vor allem unterbewertete Unternehmen zu sein, deren Management durch eine Ab- oder Aufspaltung stille Reserven heben und – in der Summe von Mutterunternehmen und Spin-off – eine höhere Bewertung an der Börse erzielen will.

Dass das funktionieren kann, zeigt der S&P Spin-off-Index. Er enthält an US-Börsen notierte abgespaltene und eigenständige Unternehmen, die eine Marktkapitalisierung von mindestens 1 Milliarde Dollar aufweisen und deren Trennung vom Mutterkonzern nicht mehr als fünf Jahre zurückliegt. Ein Vergleich des Spin-off-Index mit dem Standard & Poor’s 500 (S&P), der die 500 größten börsennotierten US-Unternehmen enthält, spricht eine deutliche Sprache:

Seit seiner Auflegung im Dezember 2006 ist der Spin-off-Index um mehr als 300 Prozent gestiegen, der S&P legte seither nur um rund 90 Prozent zu.

Eine Garantie für steigende Aktienkurse durch Auf- oder Abspaltung gibt es jedoch nicht. So brachte zum Beispiel die Trennung des Metro-Konzerns in zwei eigenständige Unternehmen – Metro (neu) für den Lebensmittelhandel und Ceconomy für den Bereich Konsumelektronik – im Sommer 2017 nicht den erhofften Erfolg. Beide Unternehmen wurden schon zum Börsendebüt mit einem Abschlag gegenüber der vorherigen Bewertung von Metro gehandelt und haben seither weiter an Wert verloren.

In der Theorie spricht dennoch vieles für abgespaltene Unternehmen, die sich auf bestimmte Aktivitäten fokussieren. Für die Akteure an den Kapitalmärkten ist die Kontrolle der Spin-offs leichter als bei Mischkonzernen, in denen langwierige Abstimmungen mit der Konzernleitung und zwischen den einzelnen Geschäftsfeldern oft zu Reibungsverlusten führen, die die Synergieeffekte durch die Zusammenlegung zentraler Funktionen übersteigen. Diese Vorteile von Spin-offs werden jedoch damit erkauft, dass die Absicherung durch Risikostreuung verloren geht.

Vier Arten, ein Unternehmen aufzuspalten

Spin-off: Im engeren Sinn bezeichnet ein Spin-off die Abspaltung einer Unternehmenseinheit über eine Börsenaktion, ohne dass sich die Besitzverhältnisse ändern. Die Aktionäre des originären Unternehmens erhalten Anteile an der neu konstituierten Firma, die ihrem jeweiligen Anteil am Altunternehmen entsprechen, und sind nun an zwei separaten Unternehmen beteiligt.

Demerger: Dabei handelt es sich um eine Aufspaltung, bei der die abgespaltene Unternehmenseinheit zuvor durch eine Übernahme erworben wurde. Die Abspaltungen vormals übernommener Geschäftsfelder weist darauf hin, dass erhoffte Synergieeffekte keineswegs immer eintreten und die Entscheidung deshalb korrigiert wird.

Split-off: In diesem Fall werden den Altaktionären ebenfalls Anteilsscheine des auszugliedernden Unternehmensteils angeboten, jedoch nicht anteilig zu ihrer bisherigen Beteiligung am Altunternehmen: Vielmehr müssen sie sich zwischen einer Beteiligung am alten und am neu entstehenden Unternehmen entscheiden.

Carve-out: Das bezeichnet eine Aufspaltung, bei der eine bisherige Konzernsparte oder eine nicht selbstständige Tochtergesellschaft an die Börse gebracht wird. In diesem Fall erzielt das Mutterunternehmen eine Einnahme, die Abspaltung ist daher im Gegensatz zu Spin-off und Split-off nicht steuerneutral.