Zinsen für Immobiliendarlehen steigen in Deutschland

Seit Jahresanfang haben sich die Zinsen für Immobiliendarlehen in Deutschland in kürzester Zeit verdreifacht. Das hat deutliche Auswirkungen auf die Nachfrage nach Wohnungen und Häusern.

- Die Zinsen für Immobiliendarlehen mit einer zehnjährigen Zinsbindung liegen aktuell bei rund 3 Prozent – bei einem durchschnittlich teuren Haus mit 150 Quadratmetern Wohnfläche bedeutet der jüngste Zinsanstieg über 30 Jahre Mehrkosten von rund 128.000 Euro.

- Zum Zinseffekt hinzu kommen die stark gestiegenen Preise für Baustoffe sowie knappe Fachkräfte, weswegen der Neubau von Wohnimmobilien massiv einbrechen könnte.

- Vom Zinsanstieg betroffen sind allerdings nur solche Kreditnehmer, die kurzfristig eine Anschlussfinanzierung benötigen – und die meisten Wohnungsbaukredite in Deutschland haben lange Zinsbindungsfristen.

Der Zinsanstieg in diesem Ausmaß und in dieser Geschwindigkeit kam überraschend: Noch zu Jahresbeginn hat das Institut der deutschen Wirtschaft in einer Befragung von Immobilienunternehmen deren Erwartungen hinsichtlich der Zinsentwicklung im Jahr 2022 erhoben – diese hatten bis zum Jahresende mit einem Anstieg auf 1,5 Prozent gerechnet. Nun liegen die Zinsen für Darlehen mit einer zehnjährigen Zinsbindung bereits bei rund 3 Prozent.

Dass sich die Zinsen in dieser kurzen Zeit so weit von den Erwartungen entkoppelt haben, liegt an den vielen wirtschaftlichen Risiken, die aktuell vorherrschen, allen voran der hohen Inflationsrate. Der Krieg in der Ukraine hat zu stark steigenden Energiekosten und Unterbrechungen in vielen Lieferketten geführt, was wiederum wirtschaftliche Unsicherheiten nach sich zieht. Das wird auch an den Finanzmärkten so eingeschätzt: Deutsche Bundesanleihen wurden in der ersten Jahreshälfte weniger stark nachgefragt, deren Renditen sind deshalb gestiegen. Und dieser Zins für Bundesanleihen ist es, der die Entwicklung der Bauzinsen beeinflusst, denn der Refinanzierungszins der kreditvergebenden Banken orientiert sich daran.

Die Zinsen für Immobiliendarlehen mit einer zehnjährigen Zinsbindung liegen aktuell bei rund 3 Prozent. Vom Zinsanstieg betroffen sind allerdings nur solche Kreditnehmer, die kurzfristig eine Anschlussfinanzierung benötigen.

Nun hat die Europäische Zentralbank am 21. Juli verkündet, den Leitzins zum ersten Mal seit über einem Jahrzehnt zu erhöhen. In welche Richtung dies auf die Bauzinsen wirkt, ist noch nicht absehbar. Fest steht: Das Maß der Leitzinsveränderung in den kommenden Monaten ist entscheidend. Eine zu starke Anhebung könnte einige Länder Südeuropas in Zahlungsschwierigkeiten bringen, was die Nachfrage nach Bundesanleihen erhöht, deren Rendite senkt und sich somit sogar negativ auf die Bauzinsen auswirkt. Ein zu geringer Leitzinsanstieg könnte Sorgen vor dauerhaft hohen Inflationsraten befeuern, was sich möglicherweise in höheren Bauzinsen manifestiert.

Weniger Haushalte werden sich Wohneigentum leisten können

Doch welche Konsequenzen hat das für Immobilienkäufer? In Deutschland sind 80 Prozent der Haushalte beim Immobilienerwerb auf ein Darlehen angewiesen. Dabei gilt: Je höher der Zins, desto höher sind die Kosten für ein Hypothekendarlehen. Damit hat der Zinsanstieg direkte Auswirkungen auf die Nachfrage nach Immobilien.

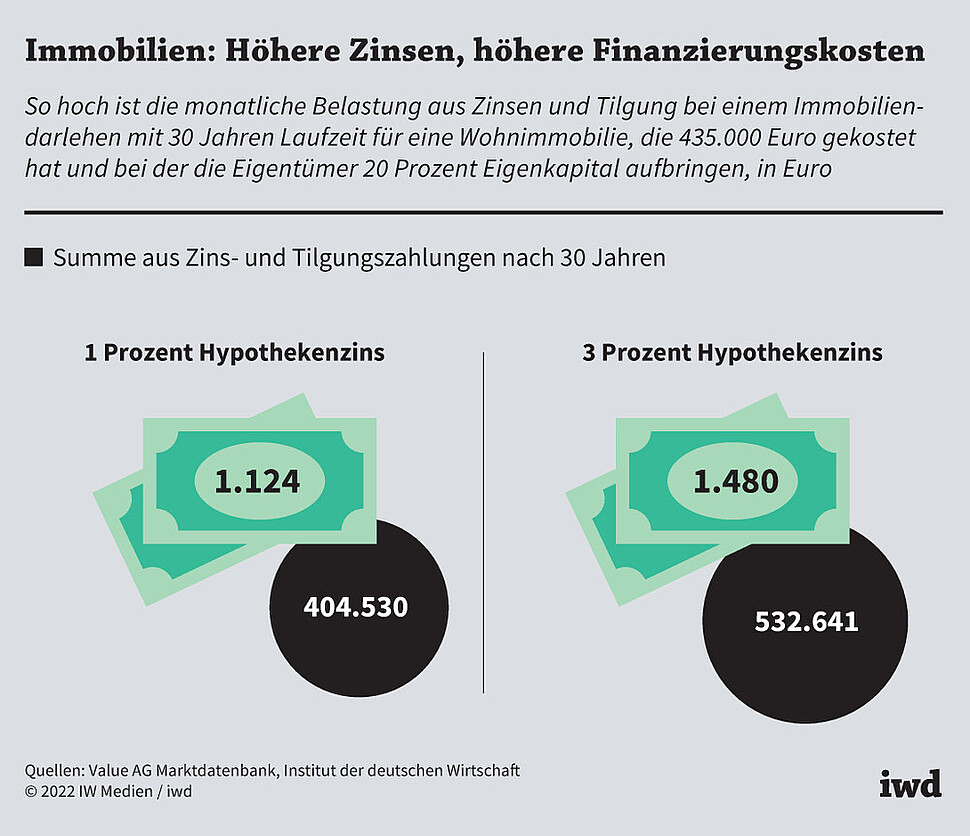

Zuletzt lag der Quadratmeterpreis für ein Einfamilienhaus in der Bundesrepublik im Schnitt bei rund 2.900 Euro. Ein Haus mit 150 Quadratmetern Wohnfläche kostete also 435.000 Euro. Bei einem Zinssatz von 1 Prozent und einem Eigenkapitalanteil von 20 Prozent mussten Käufer bislang 1.124 Euro an monatlicher Rate an ihre Bank überweisen, um den Kredit nach 30 Jahren zu tilgen. Beim aktuellen Zinsniveau von 3 Prozent beträgt die monatliche Rate 1.480 Euro, 356 Euro mehr im Monat (Grafik):

Durch den Zinsanstieg entstehen für diese Modellimmobilie über 30 Jahre Mehrkosten von rund 128.000 Euro.

Das bedeutet, dass sich hierzulande weniger Haushalte Wohneigentum leisten können.

Auch Neubaukosten deutlich gestiegen

Normalerweise könnte man nun davon ausgehen, dass die Immobilienpreise deutlich nachgeben – schließlich führt eine geringere Nachfrage bei konstantem Angebot zu sinkenden Preisen. Doch momentan ist noch ein zweiter, preisstützender Effekt am Immobilienmarkt von Relevanz: Die Neubaukosten sind in kurzer Zeit deutlich gestiegen. Zum Zinseffekt kommen also stark gestiegene Preise für Baustoffe sowie knappe Fachkräfte hinzu, der Neubau von Wohnimmobilien könnte deshalb massiv einbrechen. Dies stützt die Preise im Bestand, denn bei gegebener Nachfrage führt weniger Neubau zu einem insgesamt geringeren Angebot an Wohnraum.

Im Moment ist noch nicht klar, welcher der beiden Effekte dominiert. Fest steht jedoch, dass sich die jährlichen Preissteigerungsraten der vergangenen Jahre, die teilweise im zweistelligen Prozentbereich lagen, so nicht fortsetzen werden.

Wohnungsbaukredite häufig mit langen Laufzeiten

Und was bedeutet das alles für diejenigen, die bereits eine Immobilie besitzen? Den meisten von ihnen droht durch den Zinsanstieg kurzfristig keine Gefahr. Zwar wohnen rund 30 Prozent der Haushalte in Deutschland im Eigenheim und haben ihren Immobilienkredit noch nicht völlig getilgt. Aber:

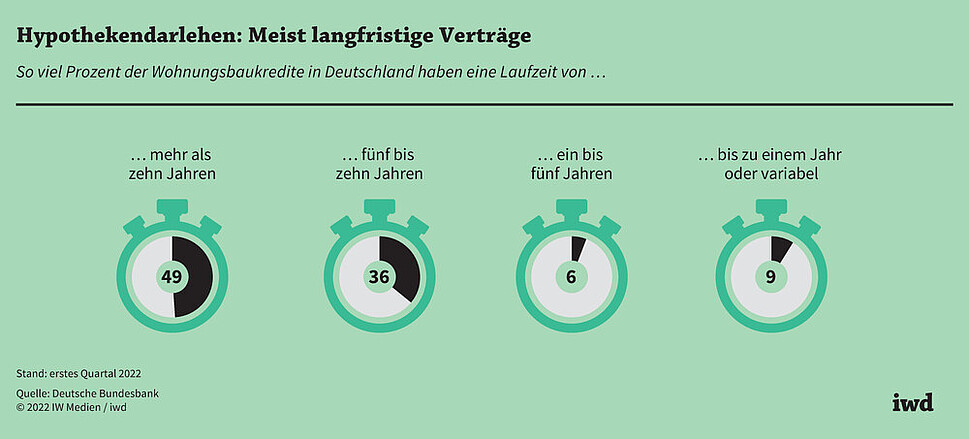

Vom Zinsanstieg betroffen sind nur solche Kreditnehmer, die kurzfristig eine Anschlussfinanzierung benötigen. Besonders hart könnte es dabei für jene werden, die in den vergangenen fünf Jahren eine Immobilie erworben haben: Diese Käufer haben bereits zu einem hohen Preis gekauft, aber in der kurzen Zeit wahrscheinlich nur wenig getilgt und müssen nun zu teureren Zinskonditionen als zum Zeitpunkt des Kaufs einen neuen Kreditvertrag abschließen. Doch nur wenige Wohnungsbaukredite in Deutschland haben so geringe Laufzeiten (Grafik):

Lediglich 15 Prozent der Hypothekendarlehen in Deutschland laufen maximal fünf Jahre.

Die durchschnittliche Zinsbindungsfrist von Immobilienkrediten liegt bei 13 Jahren. Die langen Zinsbindungsfristen machen die meisten Haushalte somit immun gegenüber den aktuell hohen Zinsen.